别再“尧望后势”了:贸易战下的A股突围与反思

与其每天盯着华尔街那群人的脸色,不如好好想想A股的明天。每次听到“尧望后势”这四个字,我都觉得有些刺耳。仿佛我们中国的股市,中国的经济,就得靠着美国的脸色才能活下去。是,特朗普那老头子一挥舞关税大棒,全球市场都得抖三抖。可问题是,我们自己呢?难道就只会跟着别人屁股后面亦步亦趋?

的确,特朗普政府又来了。10%的“基准关税”,针对贸易逆差大国的“更高关税”,明摆着就是冲着中国来的。避险资金闻风而动,美债、日元蹭蹭上涨,风险资产一片哀嚎。这场景,像极了2018、2019年的贸易战。

可问题是,时代变了!

我们不能再用老眼光看问题了。别忘了,中国股市最不缺的就是“狼来了”的故事。一次次被吓破胆,一次次又缓过神来。 这次,我们真的应该好好反思一下,如何才能在贸易战的阴影下,走出一条属于自己的路。别再“尧望后势”了,多想想我们自己的优势,自己的机会,以及,我们必须面对的挑战。

特朗普的关税大棒:意料之外,情理之中?

关税“狼来了”:一次次被高估的冲击

特朗普这家伙,最擅长的就是“极限施压”。关税,就是他手里最顺手的武器。动不动就拿出来挥舞一番,搞得人心惶惶。但说实话,经过几轮的折腾,大家也该习惯了。毕竟,“狼来了”的故事,听多了也就免疫了。

回顾2018-2019年的中美贸易摩擦,哪一次关税的宣布不是伴随着A股的剧烈震荡?但结果呢?真正决定市场走向的,还是我们自身的经济状况和政策走向。外部冲击固然重要,但绝不是决定性的。

更何况,这次的情况和当年还不太一样。中国已经不是2018年的中国了。我们的经济结构更加多元,我们的政策储备更加充足,我们的企业也更加成熟。所以,对于这次的关税冲击,我们完全可以更加冷静地看待。与其过度恐慌,不如好好分析,找到应对之策。

反制与博弈:谁在裸泳?

当然,冷静不代表无视。面对特朗普的关税大棒,中国不可能坐视不理。国务院关税税则委员会的反制公告,就是一种明确的态度。以牙还牙,以眼还眼,这是我们应有的姿态。

但是,反制并不意味着两败俱伤。贸易战的本质,是一场博弈。博弈的双方,都在试图找到对自己最有利的平衡点。特朗普想通过关税来压迫中国,而中国则需要通过反制来维护自身的利益。

问题是,在这场博弈中,谁在裸泳?谁的底牌更多?谁的承受能力更强?这些问题,都需要我们认真思考。美国真的能承受与中国彻底脱钩的代价吗?中国的企业真的无法找到替代市场吗?

这场博弈,最终比拼的,不仅仅是经济实力,更是政治智慧和战略定力。

A股的“以我为主”:底气从何而来?

别再迷信“外因决定论”:内需才是王道

A股这潭死水,能不能被激活,关键还得看自己。别老是怨这怨那,一会儿怪美联储加息,一会儿怪特朗普发神经。说到底,内因才是决定性因素。2018年A股跌成那个鬼样子,难道全赖贸易战?别忘了,那时候国内经济也在走下坡路,政策上还死抱着“去杠杆”不放。

现在情况不一样了。内需这驾马车,总算开始动起来了。政策也开始往民生和需求侧倾斜。更重要的是,以DeepSeek为代表的科技突破,让我们看到了国产替代的希望。这才是我们应对外部压力的真正底气!

政策工具箱:我们还有多少牌可以打?

手里的牌多,心里才不慌。面对外部不确定性,我们的政策工具箱里还有不少好东西。生育补贴、消费金融贷、《提振消费专项行动方案》,这些都是在刺激内需上做文章。

货币政策方面,虽然现在还比较谨慎,但必要时降准降息也不是不可能。还有“两重”“两新”超长期特别国债,这些都是财政刺激的大招。总之,为了应对外部压力,我们手里还有足够的牌可以打。

出口依赖症:正在缓解,但远未痊愈

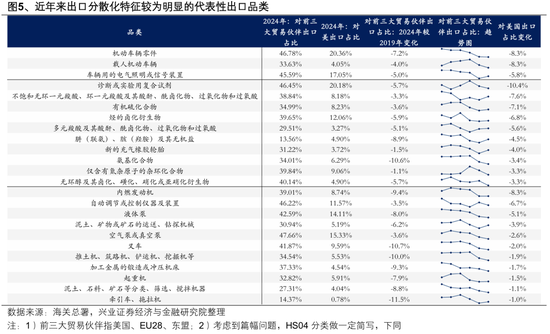

老是被人掐脖子,是因为我们太依赖出口了。好消息是,这种依赖正在逐渐缓解。经过上一轮贸易战的教训,中国企业已经开始积极寻找替代市场。对美国的出口依赖度,已经从2018年的19.2%下降到了2024年的14.7%。

当然,出口多元化这条路还很长。有些产品,我们在全球市场占据绝对优势,美国想绕开中国,也没那么容易。但有些行业,我们仍然高度依赖美国市场。这方面,还需要继续努力。

长期视角:贸易战加速内生增长

短期来看,贸易战肯定会给A股带来冲击。但长期来看,这未必是坏事。外部压力,反而能倒逼我们发展内需,推动国产替代。

想想2019-2021年,A股那波牛市,靠的是什么?不就是消费升级和国产替代吗?所以,我们要把眼光放长远一些。贸易战带来的挑战,也是我们实现经济转型的机会。

防守反击:在不确定性中寻找确定性

内需与自主可控:避风港还是新引擎?

与其在惊涛骇浪中随波逐流,不如找个靠谱的避风港。内需和自主可控,就是当下A股最好的避风港。说得更直接一点,这两个方向,既能促进经济转型,又能托底政策发力,绝对是未来市场关注的焦点。

消费升级、新基建、国防安全、科技自立……这些关键词,都指向内需和自主可控。 哪些行业最有潜力?服务消费、农业、基建地产链、军工、IT服务……这些都是值得关注的方向。

尤其是自主可控,这不仅仅是大国博弈的需要,也是发展新质生产力的内在要求。新一轮AI产业趋势,为国内企业带来了弯道超车的机会。财政预算,也有望进一步向“安全”主线倾斜。AI、半导体、信创、机器人、低空经济……这些领域,都蕴藏着巨大的投资机会。

业绩期:挖掘被低估的潜力股

炒概念,不如看业绩。四月份是业绩披露期,那些前期涨幅落后、但业绩改善预期较强的股票,才是真正的潜力股。

哪些股票被低估了?消费(调味品、专业连锁)、金融(证券、国有行、保险)、基建地产链(水泥、地产服务)、TMT(数字媒体、广告营销)……这些都是可以重点关注的领域。

红利策略:防御之矛,进攻之盾?

在这个充满不确定性的市场里,稳健才是王道。红利资产,就是你最好的防御武器。

红利资产可以分为三类:类债红利(电力、交运、运营商、银行等)、周期红利(煤炭、钢铁等)和消费红利(纺服、汽车、家电等)。其中,类债红利基本面最稳,波动率最低,最适合作为底仓配置。

什么样的类债红利值得买?股价与30年期国债到期收益率相关性低、总市值大、股息率高、历史回撤小……符合这些标准的,主要集中在银行、交运、电力、运营商等行业。

记住,股市有风险,投资需谨慎。 但更重要的是,不要人云亦云,要有自己的判断。 别再“尧望后势”了, A股的未来,掌握在我们自己手中。